本記事では、「リバランスすると、リターンが落ちるという話を聞くけどどうなの?」と疑問を抱く方に向けて、

【衝撃】債券を組み込んでも、リバランスをしない方がリターンが高い!!リスクはどうだ?

という内容で記載していきます。

はじめに本日の結論から、

確かに、リバランスをしない方がリターンが高まることがありました。

それは株式のリターンが、債券のリターンを大きめに上回っている時です!

ただ、リターンの差が小さいものから大きいもので、

リバランスをすることでリスクを下げることができていました。

リスクを下げて、安定的に資産を成長させる意味でも

リバランスや債券を組み込むことをご検討いただいても良いと思います。

始めに自己紹介させてください。

めだかぶと申します。エンジニアとして働くアラサーサラリーマンです。20代の内に資産1000万円を貯めることに成功し、40歳までにセミリタイアするためせっせと資産運用しています。(FP2級取得)

では、解説に入ります。

はじめに

リスクをとっても大きなお金が欲しい!

これが本音ですよね・・・

そのバランスをうまく取る方法の一つとして「リバランス」が取り上げられることが多いです。

しかし、常に最良の策とは言えないことも・・・

実際に過去10年ぐらいのスパンでリバランスあり/なしを比較すると、

リバランスした方がリターンが下がるんです!?

この記事で、リバランスの意義とその影響について掘り下げていきます。

リバランスとは?

振り返りからしておきましょう!

リバランスとは、

あらかじめ設定したアセットアロケーション(資産配分)を一定の期間や条件をもとに調整すること

です。

例えば、もともと株と債券を各50%ずつ持っているポートフォリオが、

1年間で株が急騰し70%、債券が30%になったとしましょう!

この状態を放置すると、株の動きによるポートフォリオの価値変動が大きくなります。

リバランスを行い、再び50:50の割合にすることで、元のリスク許容範囲に戻すことができます。

3つのポートフォリオと仮想の株式相場30年

早速、シミュレーションしてきましょう!

評価のため、次の3つの異なるポートフォリオを設定しました。

株50:債券50

株67:債券33

株80:債券20

債券を半分のものから、債券20%のものまで用意してみました。

これらのポートフォリオのパフォーマンスを測るために、30年間の仮想の株式相場を作成します。

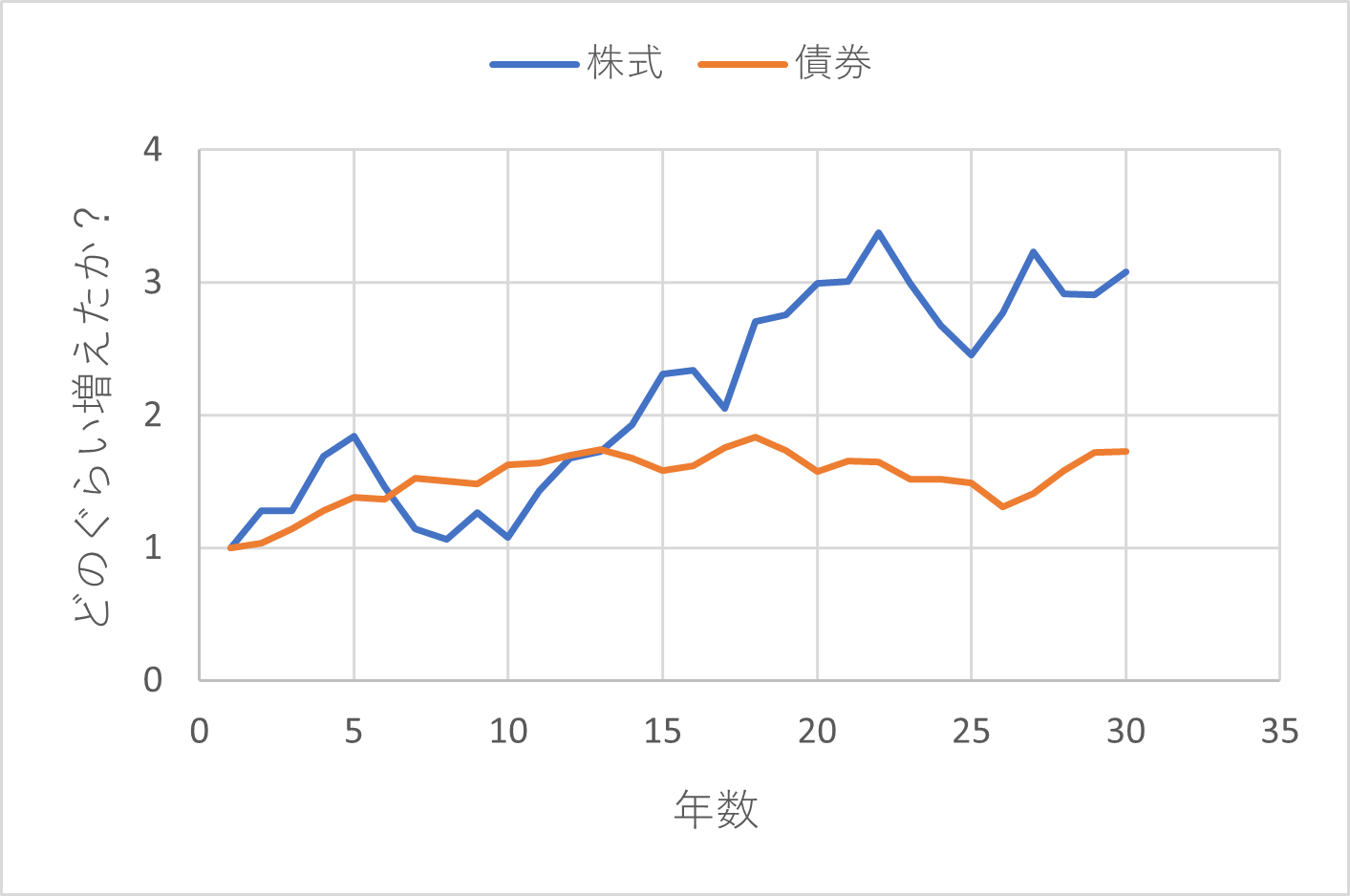

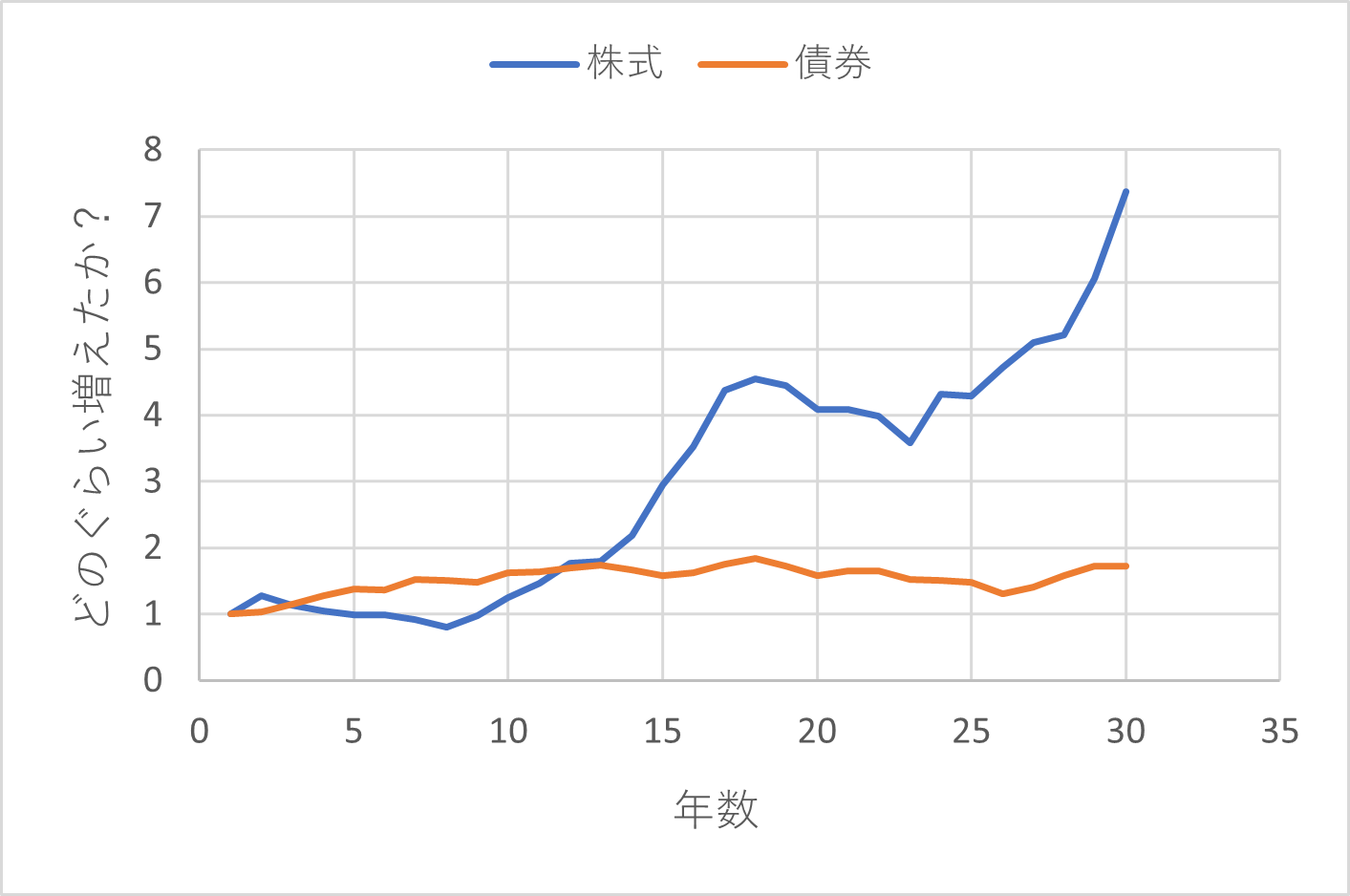

株式と債券のリターン差が小さいパターン

株式リターン:3.96%, リスク:15.62

債券リターン:1.91%、リスク:6.63

資産はこんな感じで推移します。

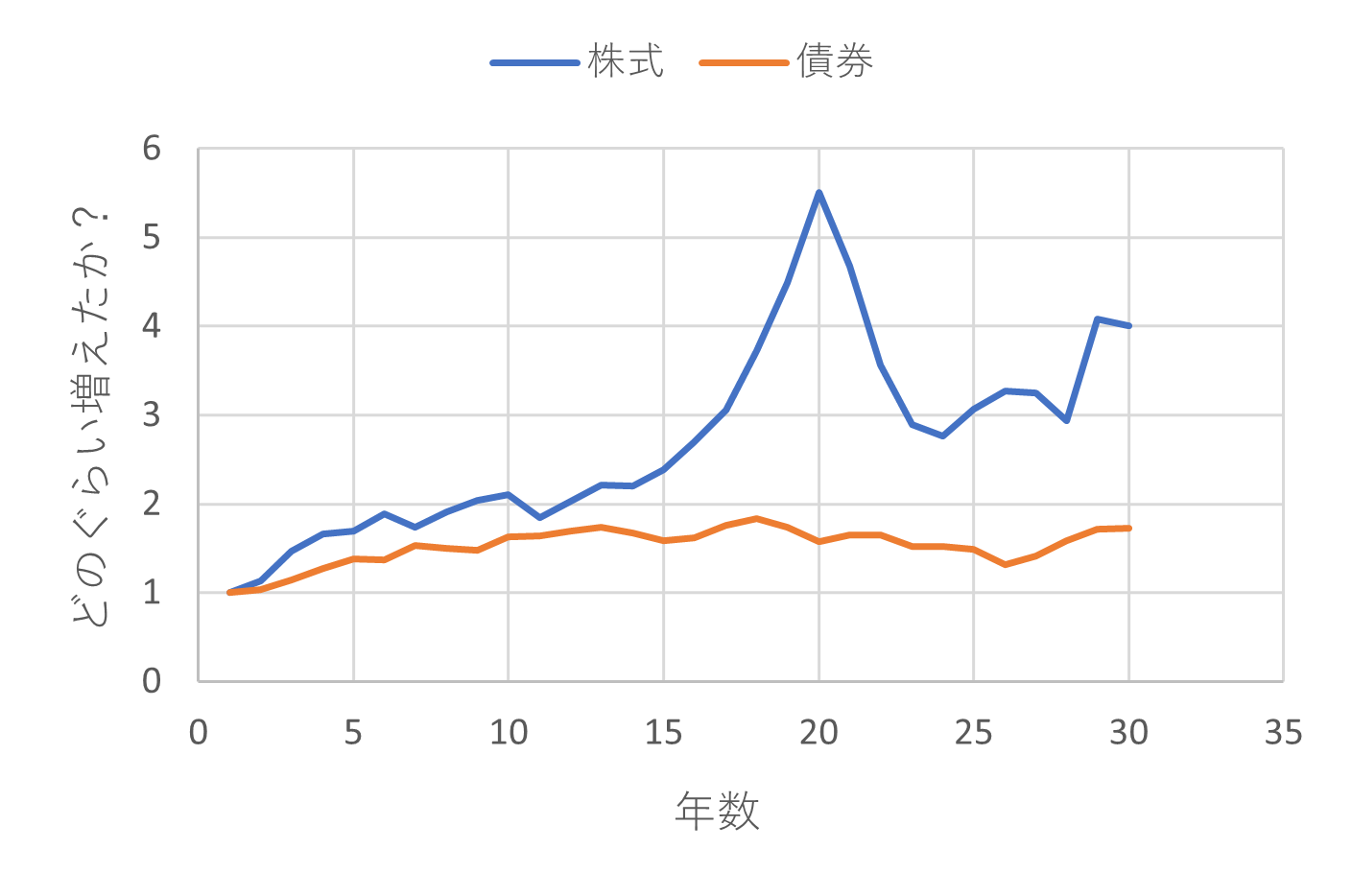

株式リターン:4.9%, リスク:14.28

債券リターン:1.91%、リスク:6.63

資産はこんな感じで推移します。

株式リターン:7.13%, リスク:14.11

債券リターン:1.91%、リスク:6.63

資産はこんな感じで推移します。

リターンはどうなった?

上記の3つの条件のもとに評価した結果、以下のことがわかりました!

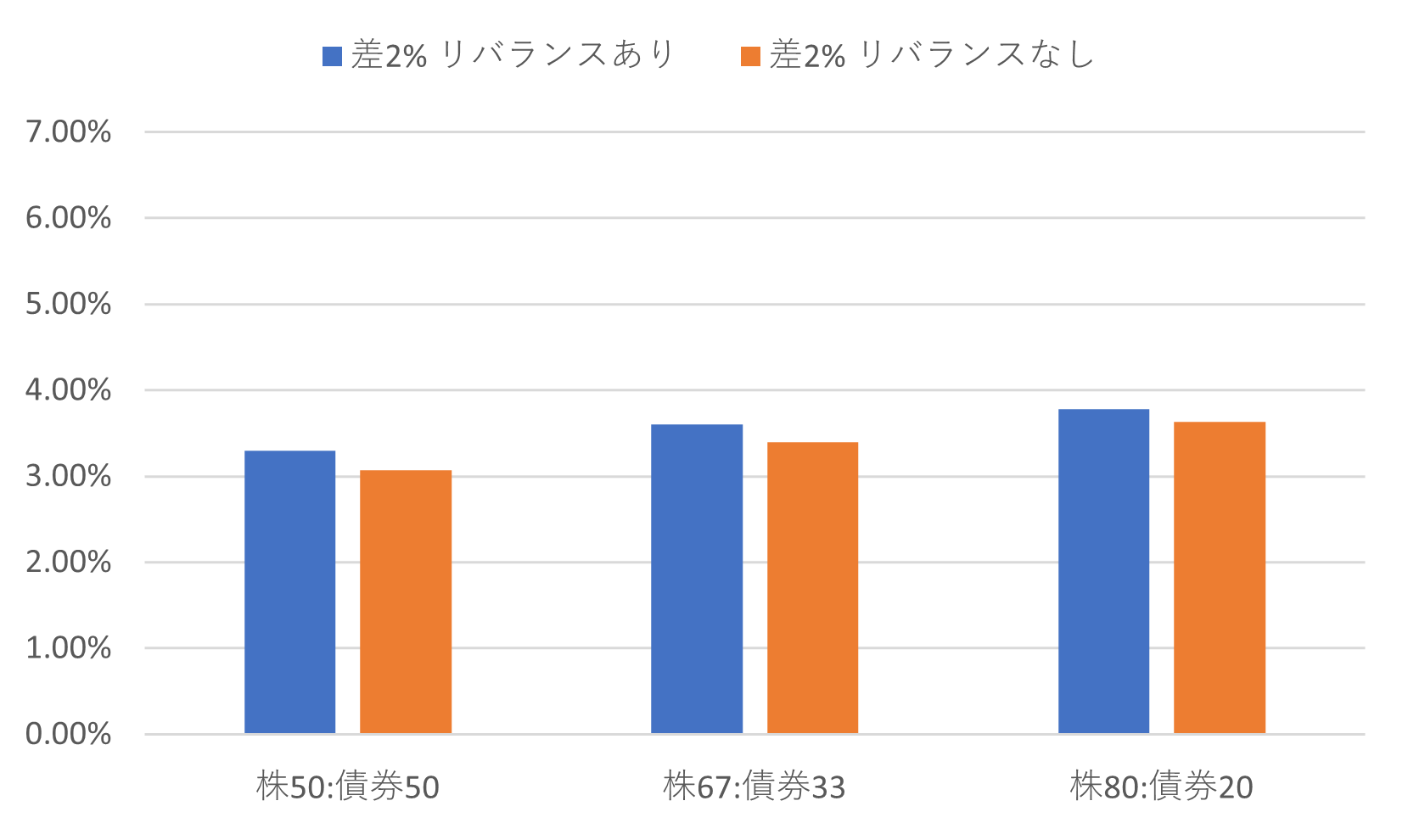

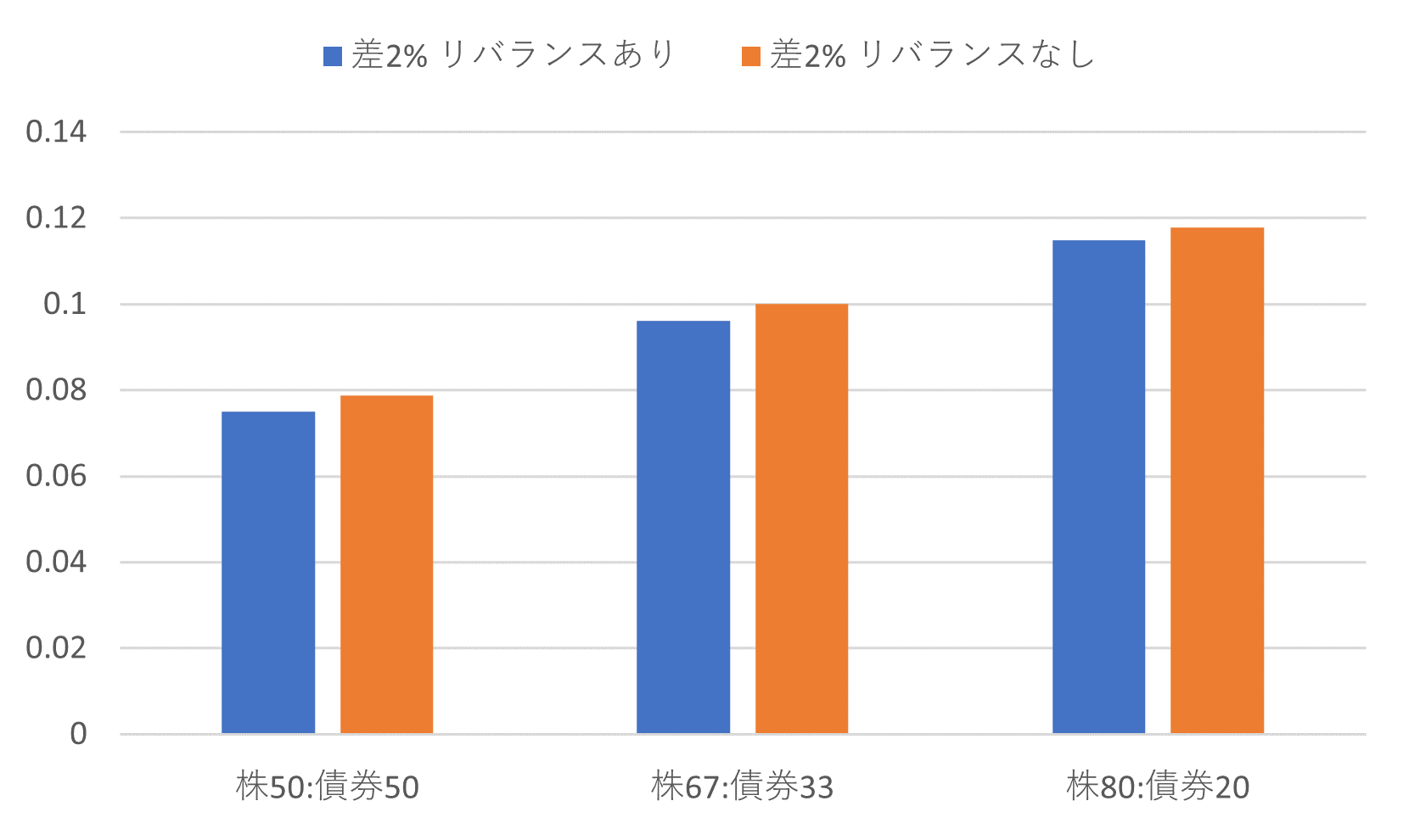

〇差が小さいケース(株式リターン:3.96%、債券リターン:1.91%)

リバランスを行うことでわずかにリターンが向上する可能性が示唆されました。

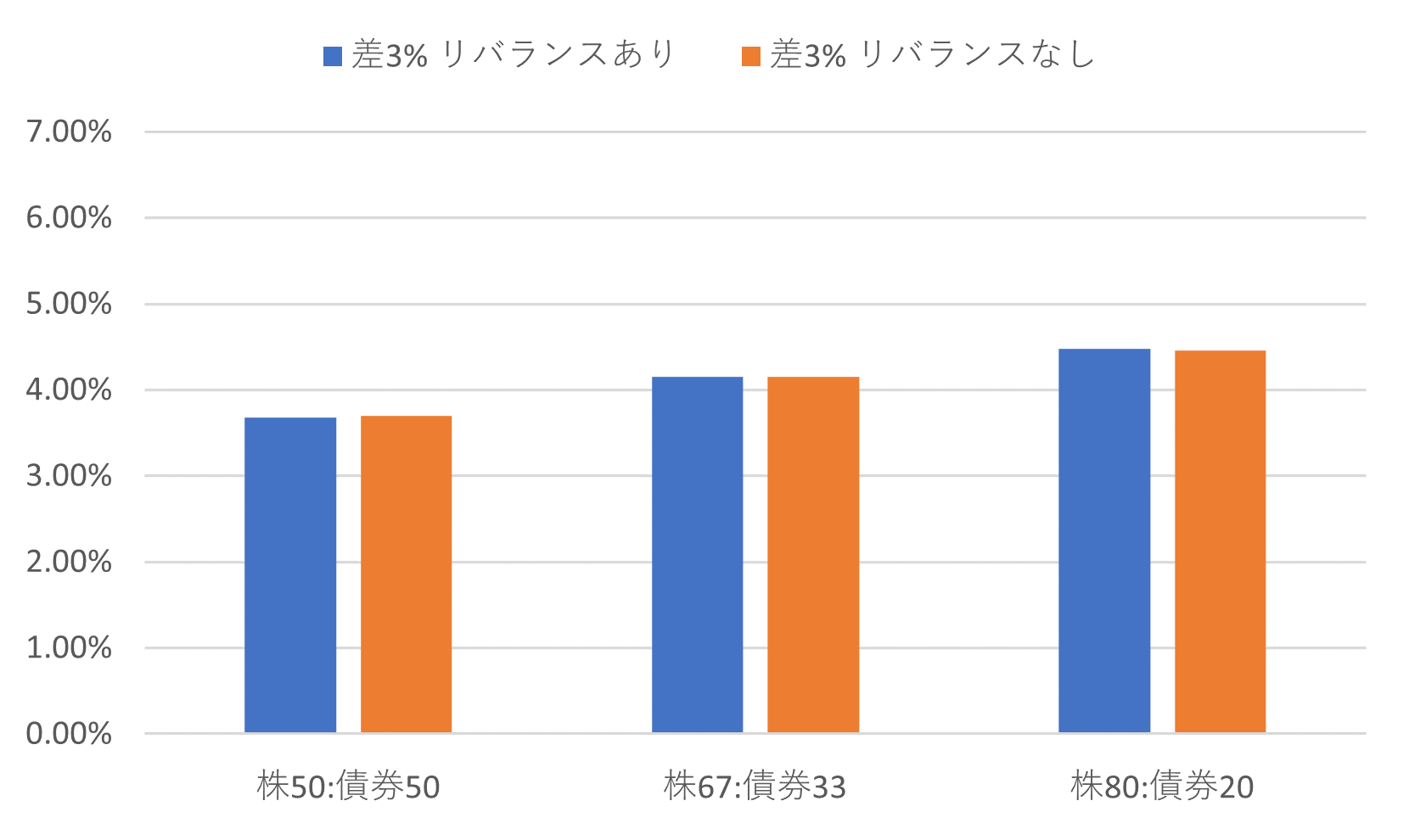

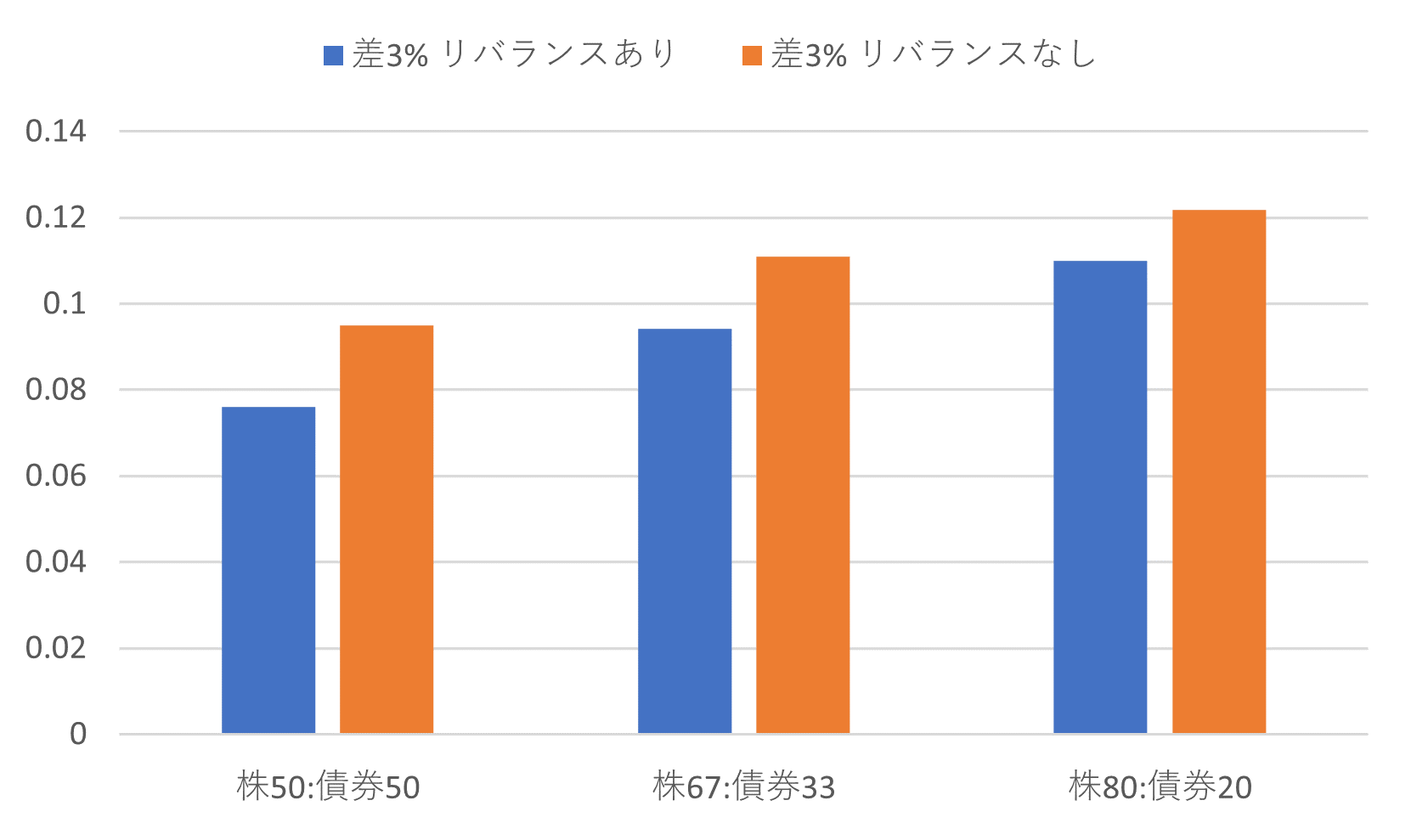

〇差が中程度のケース(株式リターン:4.9%、債券リターン:1.91%)

リバランスの影響は限定的でした。

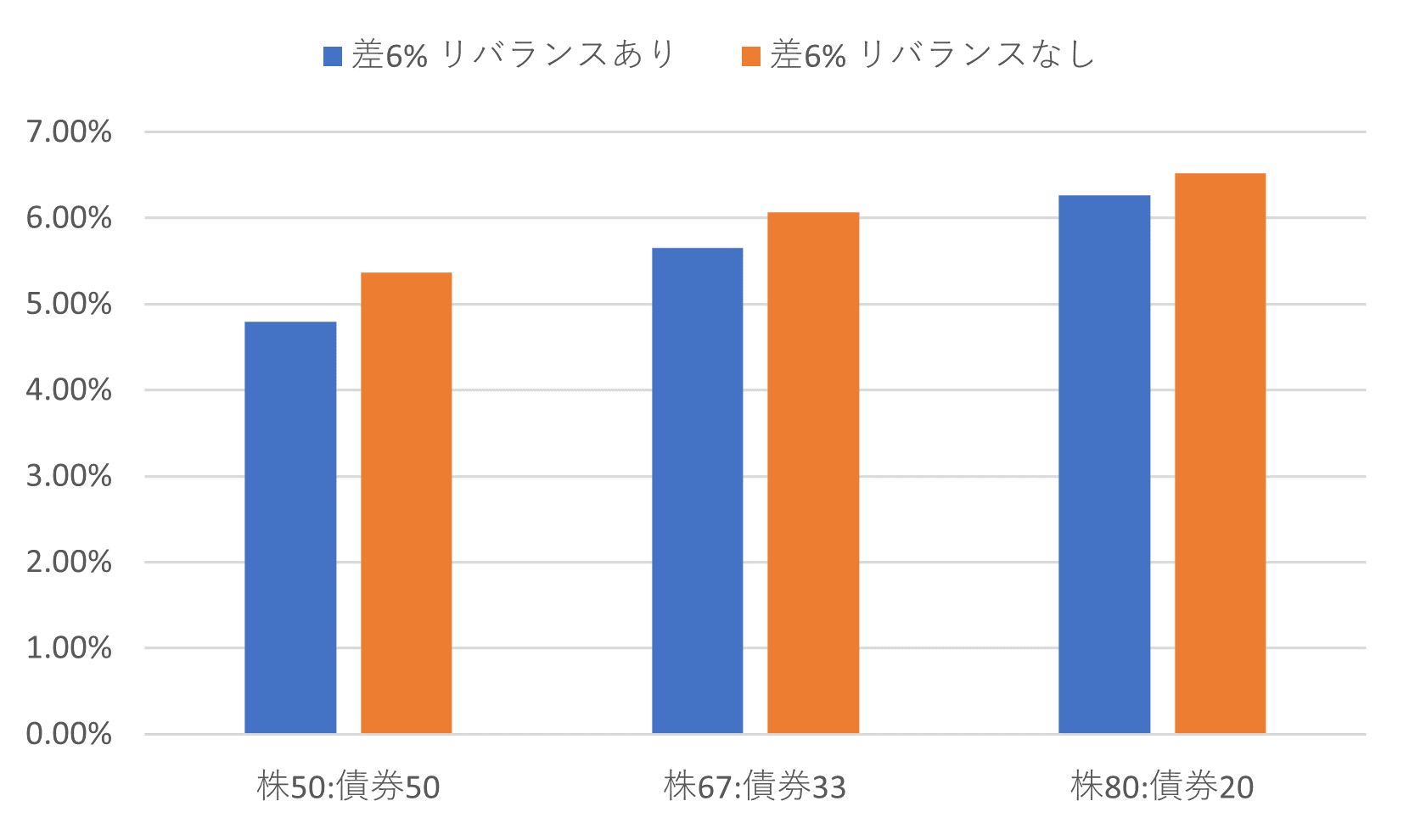

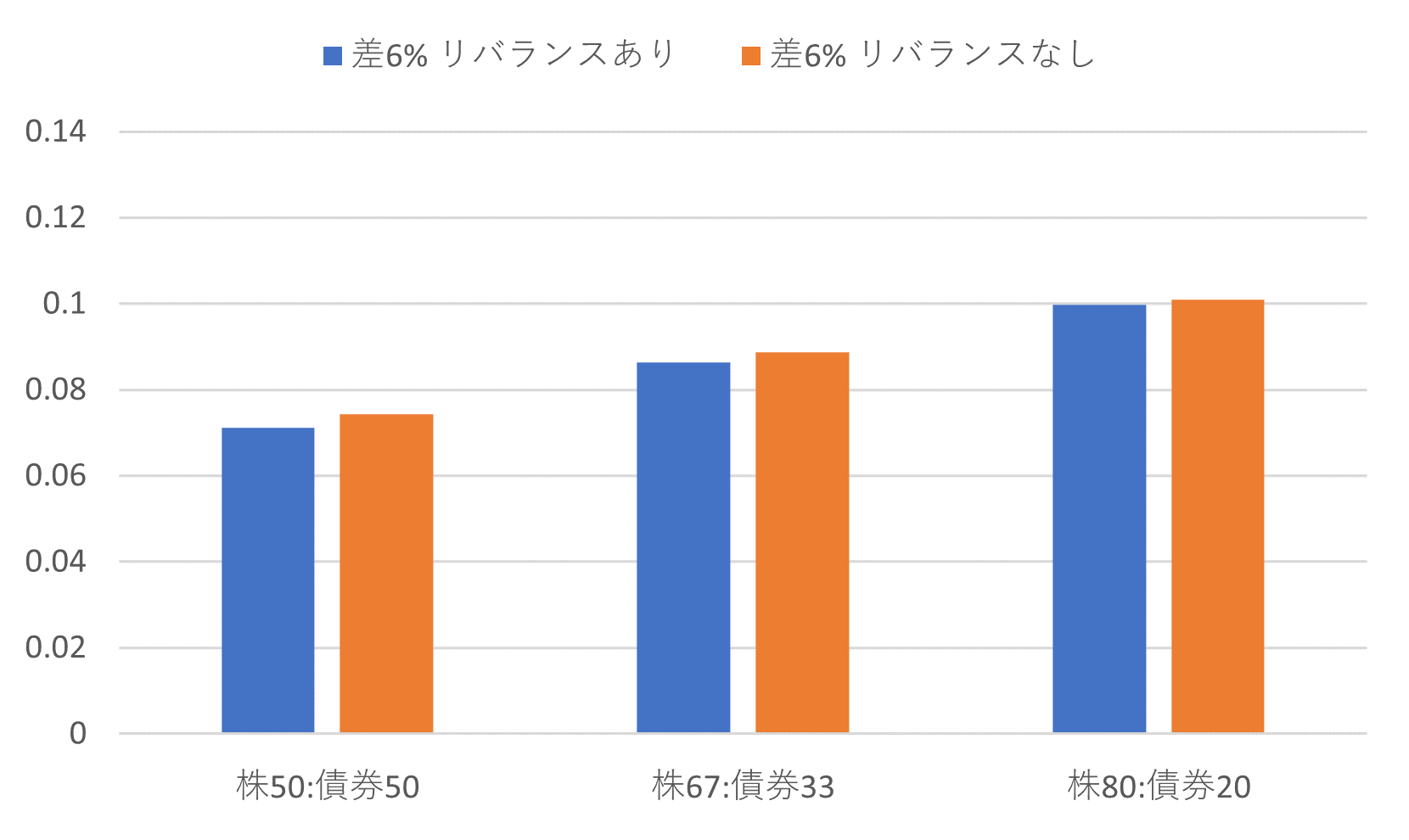

〇差が大きいケース(株式リターン:7.13%、債券リターン:1.91%)

リバランスしない方がリターンが高くなることが明確に示されました。

この結果から、リターンの差が大きくなると、リバランスをしない方が有利になると言えそうです。

リスクはどうなった?

続いて、リスクも一気に見ていきましょう!

〇差が小さいケース(株式リターン:3.96%、債券リターン:1.91%)

〇差が中程度のケース(株式リターン:4.9%、債券リターン:1.91%)

〇差が大きいケース(株式リターン:7.13%、債券リターン:1.91%)

リバランスを行うことでリスクが減少する傾向が見られました。

特に、株式のリターンが高い場合、

リバランスを行わないことで得られるリターンの増加は、リスクの増加を伴うことが多いですね!

なぜ、こうなるの??

リターンの差が大きければ大きいほど、株式の成長力が高まります。

リバランスをせずに放置することで、株の割合が増え続け、リターンも上昇します!

しかし、株式の上昇が持続するとは限らないため、

高リターンを追求する一方で、リスクの増加も考慮する必要がありますね。

この点には注意です。

過去を振り返ると、直近10年は、特にGAFA(Google, Apple, Facebook, Amazon)などの巨大テクノロジー企業が市場を牽引しており、株式が非常に強かった時期です。

このため、株式と債券のリターン差が大きくなったと思われます。

しかし、これから先も同じになるとは限りません・・・

未知なものに投資するからこそ、投資!

そのため、安定したリターンとリスクのバランスを求めるならば、

リバランスは重要な戦略と言えるでしょう。

同時に、債券への投資も検討してみてください。

投資は自己責任となりますので、最終判断はご自身でお願いします。

証券口座なら、私めだかぶも使用しているSBI証券と松井証券

がおすすめ!

では、まとめに入ります。

まとめ

確かに、リバランスをしない方がリターンが高まることがありました。

それは株式のリターンが、債券のリターンを大きめに上回っている時です!

ただ、リターンの差が小さいものから大きいもので、

リバランスをすることでリスクを下げることができていました。

リスクを下げて、安定的に資産を成長させる意味でも

リバランスや債券を組み込むことをご検討いただいても良いと思います。

最後まで読んでいただいてありがとうございます。

是非とも経済的自由を掴みましょう!

下記バナーポチっとしてくれたら嬉しいです。

![]()

にほんブログ村

Twitter始めました

ブログの更新情報や時々の思いを呟きます!

是非フォローよろしくお願いします!

アラサーサラリーマンめだかぶのTwitter

これからもよろしくお願いします。

投資は自己責任で。

めだかぶ