本記事では、「債券を何%まで含めてよいのだろう?リバランスを前提とした場合はリターンどうなるの?」と疑問を抱く方に向けて、

債券は何%?リターンとリスクをポートフォリオ戦略とリバランスから見てみよう!

という内容で記載していきます。

はじめに本日の結論から、

債券をどれぐらい入れるかは、リバランス後のリターンで目安つけよう!

過去のリターンとリスクを基に作成した仮想の株式データでシミュレーションすると、

株50:債券50 3.68%

株67:債券33 4.16%

株80:債券20 4.48%

となり、単純な加算平均より高くなる傾向でした。

そして、本ケースではリバランスを年度末に行うことで、

株式67:債券33と株式80:債券20でリターンを高める可能性があり、

すべてのポートフォリオでリスクを下げる効果が見られました。

あくまでシミュレーションですが、このようなイメージでアセットアロケーションを調整いただければと思います。

始めに自己紹介させてください。

めだかぶと申します。エンジニアとして働くアラサーサラリーマンです。20代の内に資産1000万円を貯めることに成功し、40歳までにセミリタイアするためせっせと資産運用しています。(FP2級取得)

では、解説に入ります。

はじめに

金融投資、特に株式と債券の組み合わせは、多くの投資家にとっての基盤となる戦略ですね!

過去にも近しいお話をしました。

このバランスをどう設定するかは、求めるリターンと許容するリスクに大きく影響します。

今回は、おすすめの株と債券のバランスと、リバランスの効果について解説しますね!

リバランスをする場合としない場合でのリターンの比較、リスクの比較をしていきますので、

最後までぜひ見ていってください!

おすすめの株式と債券のバランス

投資の目的やリスク許容度に応じて、株と債券の割合を調整することが多いですね。

例えば、リターンを重視し、リスクを多少許容できる場合、株式の比率を高めることが一般的です。

逆に、安定した収益を求める場合は、債券の比率を高く設定します。

私はおおよそ以下の3つパターンからお選びいただければいいのかなと思っています。

1位 株式80:債券20

2位 株式67:債券33

3位 株式50:債券50

です。

リバランスとは?

本題のリターンやリスクの話に入る前に、リバランスについて振り返っておきましょう。

リバランスとは、

ポートフォリオの資産クラスの割合が目標から外れた場合に、

それを元の目標に戻す行為

を指します。

市場の変動により、特定の資産クラスが過大または過小になることがあり、これを修正するのがリバランスです。

1年が終わると、もともと株式80:債券20のポートフォリオも株式が成長したりして、90:10になったりします。

この時に、株式を10売って、債券を10買うことで、元の株式80:債券20に戻すわけです。

このことをリバランスと言います。

どのぐらいの期間でやるべきか?という議論はあちらこちらでなされていますが、

私は大体半年から1年に1回行えばいいと思っています!

このあたりは好みですね。

リバランスとリターンの関係

では、早速リターンとリスクを比較していきましょう。

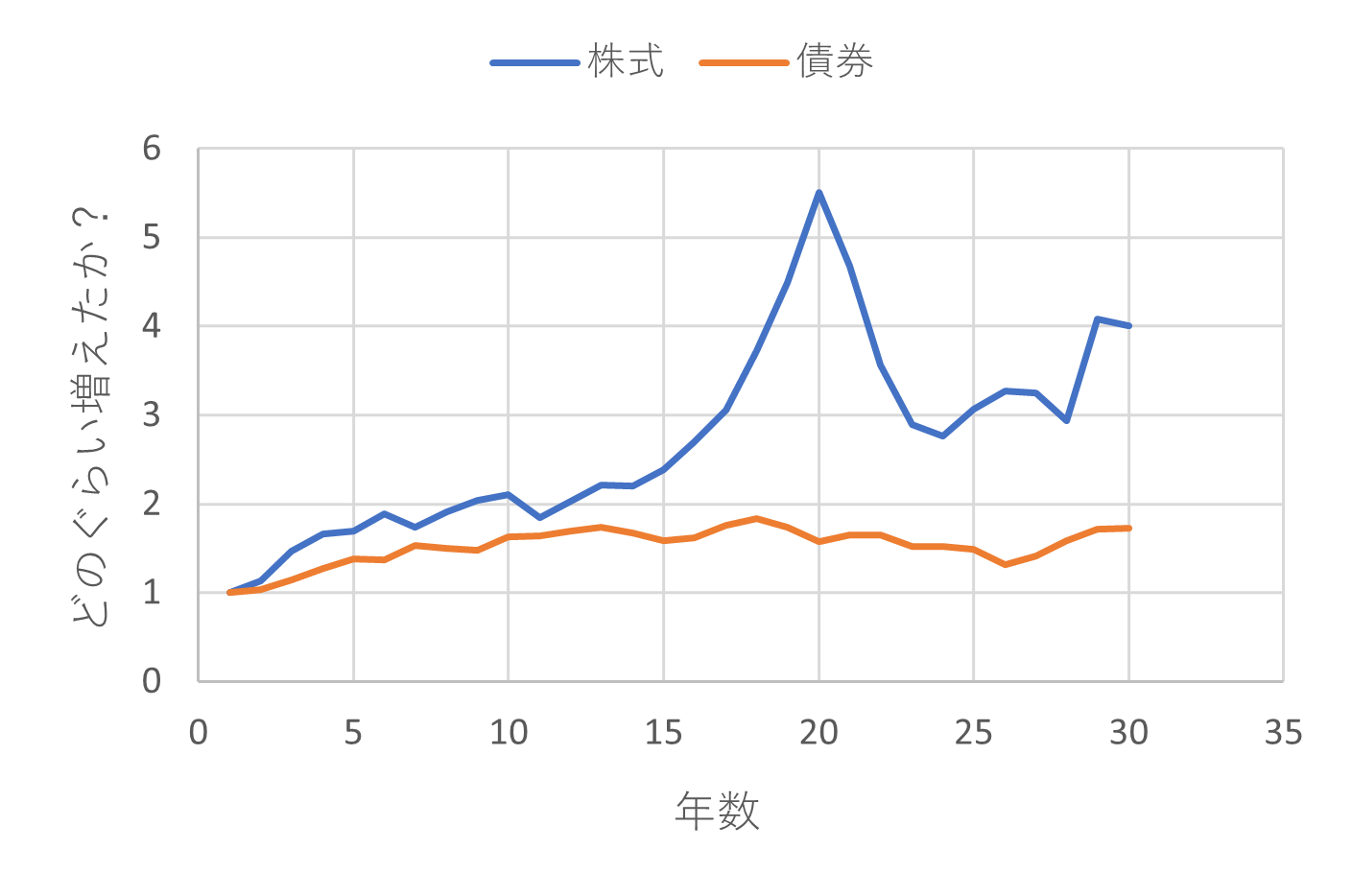

そのために、以下のような仮想の株式相場30年分を作成しました。

株式のリターンは年率4.9%、リスクは14.28

債券のリターンは年率1.91%、リスクは6.63

を条件にエクセルの関数で作成してます。

青線が株式 オレンジ線が債券

この時、各ポートフォリオのバランスを見ていきましょう!

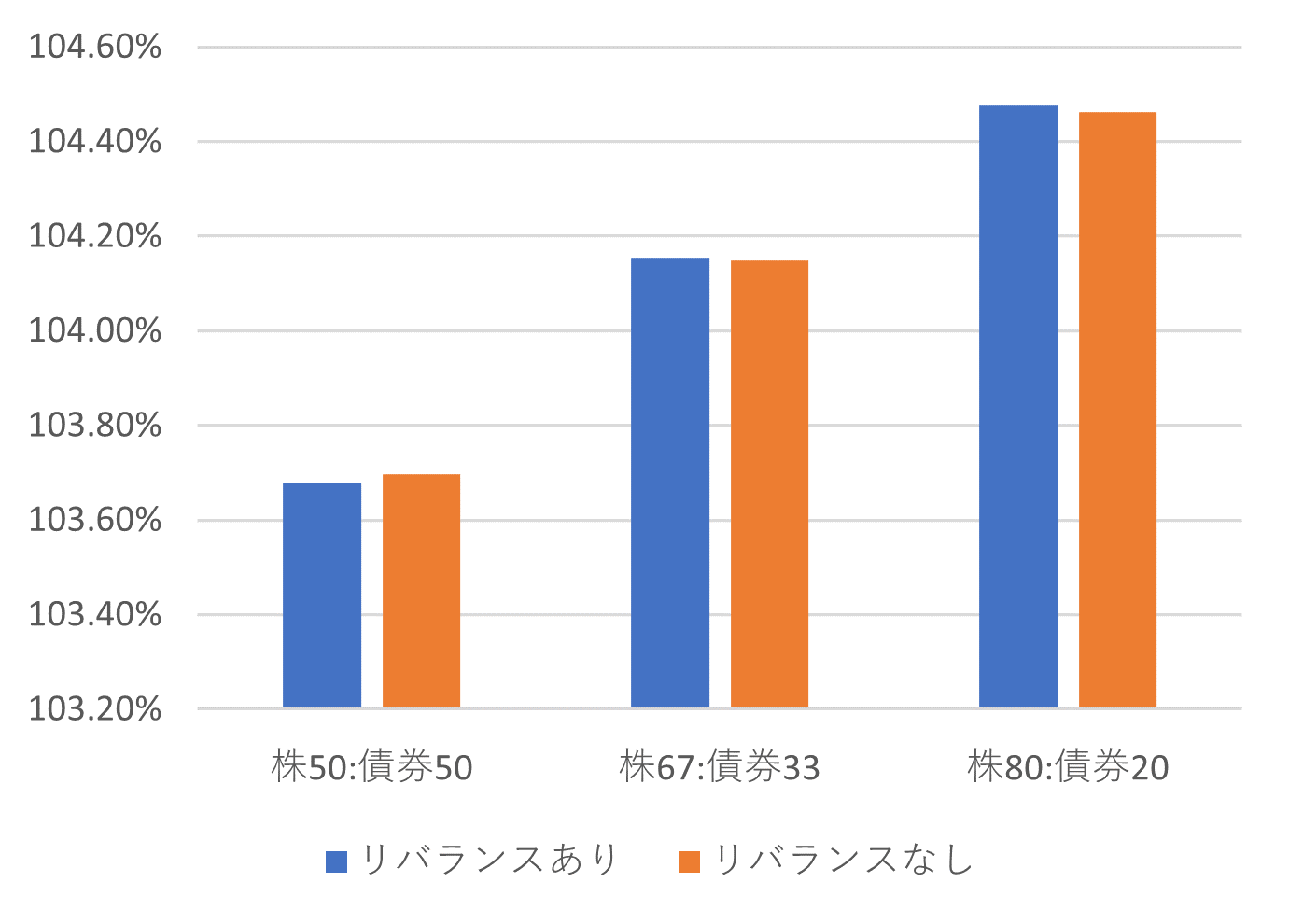

リバランスあり リバランスなし

株50:債券50 3.68% 3.70%

株67:債券33 4.16% 4.15%

株80:債券20 4.48% 4.46%

まず、リバランスあり/なし問わずに、リターンは単純な平均よりも高くなっていますね。

例えば、株式50:債券50であれば、双方のリターンを足して2で割った値は、3.4%。

実際はそれよりも大きくなっています。

そして、リバランスを行うことでリターンにも影響が出ることがあります!

今回のケースでは、50:50の場合を除き、リバランスを行った時、若干ですがリターンが向上する傾向が見られますね。

では、結構わずかです・・・

これなら、リバランスしなくてもいんじゃない?と思うかもしれませんね・・・

でも、次の章を見てください!

リバランスとリスクの関係

リバランスの主な目的は、

リスクの管理

です。

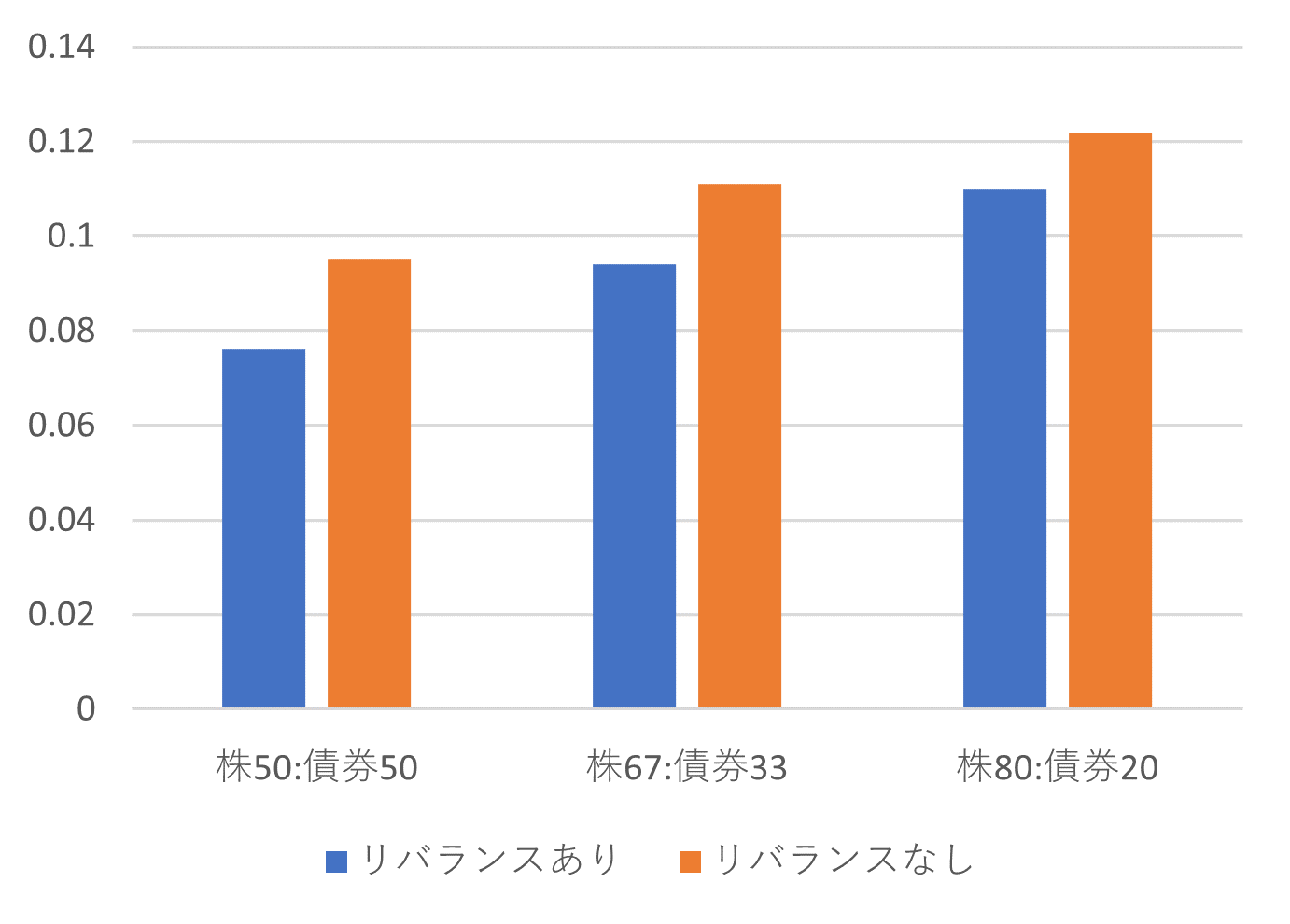

実際に、リスクがどうなっているか確認してみましょう。

こちらの値は、年間の騰落率を計算し、その値の標準偏差を出しています。

リバランスあり リバランスなし

株50:債券50 0.076093599 0.095053754

株67:債券33 0.094078497 0.110973244

株80:債券20 0.1099285 0.121848381

実際、リバランスを行うことでポートフォリオのリスクが低下することが観察されました!

どうでしょう?

リスクを抑えて、わずかにリターンも上昇!

リバランスの効果がわかりますね。

結果、株式80:債券20がおすすめ

私の結論としては、

リターンを追求しつつ、そのリスクを緩和するためには、

リバランスを行いながら株式80債券20のポートフォリオがおすすめ

となります。

やはり、債券を33%~50%と大き目の割合で含んでしまうとリターンが目減りしてしまいますね・・・

株50:債券50 3.68%

株67:債券33 4.16%

株80:債券20 4.48%

4.5%ぐらいはほしいなと思う私としては、リスクが多少大きくなってもこちらが良いかなという感じです。

この辺りは、皆様の投資戦略のもとご検討ください。

投資は自己責任となりますので、最終判断はご自身でお願いします。

証券口座なら、私めだかぶも使用しているSBI証券と松井証券

がおすすめ!

では、まとめに入ります。

まとめ

債券をどれぐらい入れるかは、リバランス後のリターンで目安つけよう!

過去のリターンとリスクを基に作成した仮想の株式データでシミュレーションすると、

株50:債券50 3.68%

株67:債券33 4.16%

株80:債券20 4.48%

となり、単純な加算平均より高くなる傾向でした。

そして、本ケースではリバランスを年度末に行うことで、

株式67:債券33と株式80:債券20でリターンを高める可能性があり、

すべてのポートフォリオでリスクを下げる効果が見られました。

あくまでシミュレーションですが、このようなイメージでアセットアロケーションを調整いただければと思います。

最後まで読んでいただいてありがとうございます。

是非とも経済的自由を掴みましょう!

下記バナーポチっとしてくれたら嬉しいです。

![]()

にほんブログ村

Twitter始めました

ブログの更新情報や時々の思いを呟きます!

是非フォローよろしくお願いします!

アラサーサラリーマンめだかぶのTwitter

これからもよろしくお願いします。

投資は自己責任で。

めだかぶ