本記事では、「オリックスに投資したいんだけど、投資してもいいんだろうか?」と疑問を抱く方に向けて、

【8591】オリックスの株は買っていいの?買い時か?

という内容で記載していきます。

はじめに本日の結論から、

オリックスは、多角的な事業を保有する企業。

コングロマリット・ディスカウントによる株価の低迷は懸念ポイントです。

でも、自社株買い・配当・株主優待と株主還元の意思は強そうですね!

下落要因となるオリンピックの開催有無、観客動員の有無など今後の動向と決算をチェックしていきましょう!

始めに自己紹介させてください。

めだかぶと申します。エンジニアとして働くアラサーサラリーマンです。20代の内に資産1000万円を貯めることに成功し、40歳までにセミリタイアするためせっせと資産運用しています。(FP2級取得)

では、解説に入ります。

オリックスってどんな会社?

オリックス…聞いたことはあるけど、何をしている企業だかちゃんと理解していないな~

私も投資する前はそうでした。

で、実際にオリックスの決算書を見ると、色々な事業を行っているんです。

先期のセグメント別の利益を図にしてみました。

※オリックスHP決算資料より

利益の多いセグメントは、法人営業メンテナンスリリース、保険、銀行クレジットの3つですね。

法人営業メンテナンスリリースは、業務を請け負ったときにもらう手数料ビジネスや、パソコンや自動車のリリース業がメインのセグメントです。

保険は、皆さんも入ることができる生命保険や医療保険のセグメントです。

銀行クレジットは、クレジットカードやローンなどをメインとしたセグメントです。

こういった多角化された事業を有していることで安定した収益が見込めると考えています。

コングロマリット・ディスカウントでいつも買い時か?

ここで、多角化のデメリットもお伝えしておきます。

総合商社やオリックスなど、複数の事業を保有している会社はコングロマリットと言われていて、

株価が上がりにくい

という特性があります。

なぜかというと、企業が多角化すると投資家が株価を予想できないからです。

この会社は何をやって何で儲けられるのか?

そこが曖昧なために、株価が安い状態で放置されやすいという特性があります。

ですので、もしかしたら今が過小評価をされている状況なのかもしれません・・・

とはいっても、先の暴落から金余りによる株価の高騰。

果たして、今の株価が適正なのかどうか?より深く見ていきましょう。

株価の推移とPER、PBR、配当利回り

そんなオリックスですが、ここ直近5年の株価推移を見ていきましょう。

直近5年の株価推移

直近5年では一株当たり1750円を基準に、上下250円程度のボックスレンジで動いていることがわかります。

昨年の暴落時は、1200円を切る株価まで下落しましたが、その後順調に回復し、元の1900円まで戻っています。

ですので、今の1900円という株価は、過去を見てやや割高な水準ではないかと考えられます。

続いて、各種株価指数も見ていきましょう。

PER :9.33倍

PBR :0.77倍

利回り:4.08%

※かぶたんより

日経平均のPER平均は17.5倍ですので、低めということがわかります。

また、日経平均のPBRは1.21倍ですので、こちらについても低めということがわかります。

PERが低いということは、将来への期待値が低いということを表します。

市場から、オリックスは期待されていないのかもしれないですね!

コングリマリットディスカウントの章でもご説明しましたが、事業の多角化により投資家から正確な評価を受けていない可能性があります。

少なくとも、PERやPBRの観点からいえば割安ですね。

売上高と利益、ROEの推移

続いて決算情報を見ていきましょう。決算というのは企業の通信簿、株式を保有するなら必ずチェックしなければいけません。

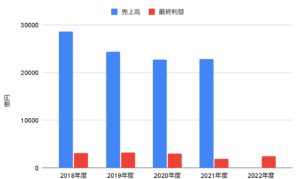

2018年から2021年までの売上高と最終利益を 下記の図に示します。

売上高 最終利益 (億円)

2018年度:28627 3131

2019年度:24348 3237

2020年度:22803 3027

2021年度:22927 1923

2022年度:ー 2500

※かぶたんより

2018年から2020年まで、最終利益3000億円の前半をキープしています。

しかし、2021年期の決算では、前年比でマイナスの売上高、最終利益となっています。

これは、2020年、多くの企業が経費の削減や一時的な投資の見送りなど、後ろ向きな経営判断が進められ、強制的に経済がストップした時期だったためです。

しかし、2022年3月期の決算予想では、2500億円と回復を予想しています。

このV字回復が本当に実現できるかどうか、今後の決算発表に注目です!

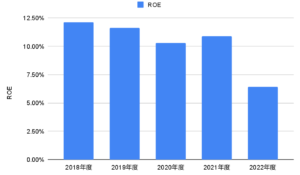

ROEも確認しておきましょう。

ROEは自己資本利益率の略称で、自己資本に対してどれ程の利益を得れているかを表した指数です。

高いほど、効率良く稼げていることを表しています。

ROE

2018年度:12.10%

2019年度:11.60%

2020年度:10.30%

2021年度:10.90%

2022年度:6.40%

※かぶたん と 公式HPより

徐々に数字が小さくなっていることが気になりますね。

しかし、銀行などの金融業は5~6%程度が平均です。

ですので、その中でずっと10%近くをキープしてきたオリックスですので、私はあまり心配していません。

今期予想で6.4%まで下がっていますが、引き続き動向を見守りたいところです。

配当金の推移、安定した配当金

続いて、皆様大好きな配当金について確認していきましょう。

オリックスといえば高配当銘柄ですからね、要チェック項目ですね!

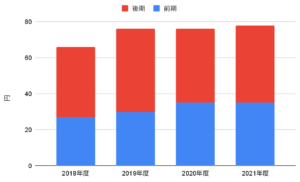

2018年から2021年までの配当金を下記の図に示しています。

配当金(円)

2018年度:66

2019年度:76

2020年度:76

2021年度:78

※公式HPより

2019年に76円の配当を出してから、その後2年間はほぼ同等の配当金額となっています。

配当性向は30%ということで、一般的に適正といわれる配当性向30%と同じ水準で保っています。

しかし、2021年は50%とやや高めな水準となっています。

これは、最終利益が減ってしまったため、前年比で同等の配当金を出すには、配当性向を上げないといけなかったわけですね。

ですので、最終利益が例年の水準に戻れば、もとの30%水準に戻ると考えられます。

ちなみに、なぜ、配当性向30%程度が良いと言われるかというと、中長期的には、会社の利益を次のビジネスに投資した方が結果会社の収益が高まり、株主の利益になると考えられているからです。

会社の利益のうち、多くのお金を株主に還元してしまうと、次のビジネスに投資することができなくなり、会社の成長がストップしてしまうということになりかねません。

なお、配当性向とは、利益のうちの何%を配当金として、株主に配っているかを示した数字になります。

大人気の株主優待

オリックスで有名なのは、配当ともう1つ株式優待ですね!

オリックスは、株主カードとふるさと優待の2つの制度があります。

株主カード

こちらは、オリックスが経営する各種サービスを株主価格で利用できるというものです。

年に2回、3月末日と9月末日時点の権利確定者が対象となります。

オリックス系列のホテルや水族館、あとプロ野球チーム、オリックスの試合などを割引価格で、楽しむことができます。

ふるさと優待

ふるさと優待は、全国各地のご当地名物をお取り寄せできる優待です。

年に1回、3月末日時点の権利確定者が対象となります。

100株以上保有で保有歴3年未満であればBコース、こちらは5000円相当のカタログから好きなものを選べます。

さらに、3年以上の保有でAコースのカタログ、10000円分相当のカタログから好きなものを郵送してもらうことができます。

具体的には、美味しそうな肉や魚がイメージ写真として記載されていました!私もカタログの送付が楽しみです!

自社株買い実施で、1株あたり利益が大きくなる?

さらに、株主還元でいうと自社株買いにも積極的です。

最近のニュースを確認すると、2022年3月末まで実施するとのこと。

自社株買いをすると発行株式数が減りますので、最終利益を発行株式数で割った、一株あたり利益が増えます。

株価というのは、一株あたり利益 × 期待値で求められますので、株価の上昇を期待できます。

このように、株主の利益になるような行動を次々と行なってくれる点で、オリックスに好感を持っています。

買い時は?オリンピックの開催有無など外的要因で株価が下がった時

2020年はかなり厳しい年でしたが、徐々に対策方法もわかり、アメリカやヨーロッパではワクチンの普及率も高まっています。

これらの事を考えると、オリックスの業績も例年通りレベルまで戻ってくるのではないかと考えています。

1つ懸念があるとすると、現在開催が予定されている東京オリンピックがもし開催されないとなった場合、もしくは、観光客が全く入れないことになった場合、不動産セグメントや移動手段をメインとして、その他のセグメントへも影響が考えられます。

今期の決算予想にある程度、これらの懸念を盛り込んでいると思われますが、想定以上に大きなダメージを負った場合、株価は下落する方向になると思います。

しかし、株主還元に積極的な姿勢やパンデミック収束による業績の上昇などを考えると、長期的に見れば保有しても良い銘柄だと考えています。

もし、オリンピックなど外的な要因で株価が必要以上に下落した場合、追加の購入も検討しようと考えています。

私は、暴落時に1株1417円で100株購入しました。

この株については、引き続き保有していきたいと考えています。

以上、オリックスについてご説明してきました。

どうでしょうか?投資したくなりましたでしょうか?

口座未開設なら、SBI証券やネット証券老舗の松井証券がおすすめ!

投資は自己責任です。最終判断はご自身でお願いします。

では、まとめに入ります。

まとめ

オリックスは、多角的な事業を保有する企業。

コングロマリット・ディスカウントによる株価の低迷は懸念ポイントです。

でも、自社株買い・配当・株主優待と株主還元の意思は強そうですね!

下落要因となるオリンピックの開催有無、観客動員の有無など今後の動向と決算をチェックしていきましょう!

関連記事

最後まで読んでいただいてありがとうございます。

是非とも経済的自由を掴みましょう!

下記バナーポチっとしてくれたら嬉しいです。

![]()

にほんブログ村

Twitter始めました

ブログの更新情報や時々の思いを呟きます!

是非フォローよろしくお願いします!

アラサーサラリーマンめだかぶのTwitter

これからもよろしくお願いします。

投資は自己責任で。

めだかぶ