本記事では、「米国ETFのコストが安いことはわかったけど、それでも米国ETF投資した方がいいの?配当再投資を考えると投資信託の方がいいと思うけど・・・」と疑問に思っているアラサーサラリーマンに向けて、

投資信託と米国ETF、どっちに投資した方がパフォーマンスが良いのか?

という内容で記載していきます。

はじめに本日の結論から、

米国ETF VOOとeMAXIS Slim 米国株式で長期的なパフォーマンスを比較すると、eMAXIS Slim 米国株式の方が良い!

理由は配当にかかる税金!

これから始める人は、投資信託がおすすめ!

始めに自己紹介させてください。

めだかぶと申します。エンジニアとして働くアラサーサラリーマンです。20代の内に資産1000万円を貯めることに成功し、40歳までにセミリタイアするためせっせと資産運用しています。(FP2級取得)

では、解説に入ります。

米国ETFのメリットのおさらい

以前の記事で、米国ETFのメリットは以下の通りとご説明しました。

2.歴史がある

3.規模が大きい

以上の観点から、多少手間がかかっても米国ETFに投資しています。

しかし、その記事の最後で 米国ETFは手間がかかるので、面倒な方は投資信託でもよい、というご説明をいたしました。

詳しくはこちらの記事をご参照ください!

米国ETFを買う3つの理由

で、結局どっちがいいの?

と、悩まれているアラサーサラリーマンの方もいらっしゃると思いますので、この記事ではパフォーマンスの観点から、投資信託と米国ETFどちらに投資した方が良いのか、検討していきます。

VOOとeMAXIS Slim 米国株式を比較

今回比較するのは、

と

で比較していきます。

比較するための条件は以下とします。

まず、米国ETFのVOOにかかるコストを羅列していきます。

信託報酬 0.03%

売買手数料 0.45%

為替手数料 0.23%(1ドル片道0.45銭より)

配当金にかかる税金は、日本での課税の20%とします。

米国でかかる税金については、外国税額控除を使って全額帰ってくるものとします。

つづいて、eMAXIS Slim 米国株式(S&P500)にかかるコストを羅列していきます。

実質コスト 0.12%

※2022年5月8日時点の情報

配当金の課税については、米国で課税される10%は取り戻すことができないものとします。

日本では20%課税されず、そのままファンド内で 再投資されることとします。

リターンは共に5%と同じとします。

値上がり益が4%、配当金が1%と仮定します。

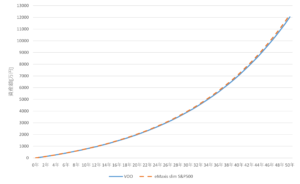

50年間の長期投資で比較

先の条件のもと、毎年60万円を投資して、その後50年で最終的にいくらになるか比較していきます。

米国ETFの売却手数料と、円に戻す時の為替手数料も考慮するため 評価額ではなく、売却した後にいくらになるか?というところまで計算して比較していきます。

比較したグラフ

オレンジの点線 投資信託のパフォーマンスの方が米国 ETF のパフォーマンスを上回っています。

そして、その差は歳を重ねるごとに大きくなっていますね。

この原因は、配当金に都度課税されてしまうという ETFの特性にあります。

投資信託の場合は、米国では課税されてしまいますが、 日本においては課税されることなくそのままファンドに再投資されます。

しかし、米国ETFの場合、その特性上、配当金を配らなくてはならず、課税されてしまうのです。

ですので、私たちも、国内で課税される20%について納めなくてはいけません。

この20%の積み重ねが長期的なスパンでのパフォーマンスの低下を生み出していると考えられます。

以上のことから、

これから新たに米国株に投資する人は投資信託での積立が良い

と思います。

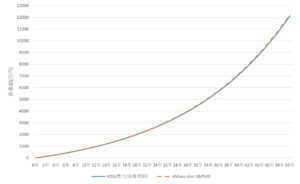

買付手数料と為替手数料が無料だったらどうか?

ここで、こんな疑問を抱かれた方はいらっしゃいませんか?

最近の証券会社って、買付手数料と為替手数料を無料にしてなかったっけ?

そうですよね。

マネックスやSBI、楽天などの証券会社が米国株取引の促進を目的に上記の取り組みをしていますね。

ということで、買付手数料を0円、為替手数料のうち円からドルに変換する分を0円とします。

その他の条件は前述と同様です。

その結果がこちら。

先ほどよりは、投資信託のオレンジの破線に近づきましたが、パフォーマンスは劣後していますね。

やはり手数料の問題よりも、配当にかかる税金が大きいということがわかりました。

参考までに10年ごとの資産額を記載しておきます。

eMaxis VOO VOO(買付/為替無料)

10年 783 772 777

20年 2031 2001 2015

30年 4020 3958 3988

40年 7190 7075 7131

50年 12240 12040 12140

年を重ねるごとに差はどんどん大きくなっていますね。

税金と複利の力を舐めない方がいいということがわかりました!

なぜめだかぶは米国ETFを保有するのか

今私は資産の多くの割合を米国ETFで持っています。

そして、その米国ETFをこの先も保有するつもりでいます。

今までご説明してきた通り米国ETFには配当金に課税をされてしまうというデメリットがあるのになぜ?と思われるかもしれません。

理由をご説明していきます。

利益を確定することになるから

今、保有しているVTIは、ある程度利益が乗っています。ですので、この利益を確定させてしまうと、税金が発生してしまうのです。

できる限り、税金を繰延させるのが投資の王道です。 ですので、私は継続して保有しようと思っています。

HDVやSPYDなどの高配当ETFを保有しているから

VTIなどのインデックスファンド以外にも、高配当ETFを保有しています。

具体的にはHDVやSPYDを保有しているのですが、これを代替してくれるような投資信託は現状日本に存在しないんですよね。

ということもあり、日々のキャッシュフローを潤沢にしてくれる金のなる木として有望な米国株高配当ETFは、継続して保有したいと思っています。

数年前まで国内の投資信託のコストがもっと高かったので、米国ETFを買っていたのですが、逆転してきましたね!

投資環境はもっと良くなることを祈りつつ、セミリタイアのため、こつこつ投資してきましょう!

投資は自己責任で。最終判断はご自身でお願いします。

では、まとめに入ります。

まとめ

米国ETF VOOとeMAXIS Slim 米国株式で長期的なパフォーマンスを比較すると、eMAXIS Slim 米国株式の方が良い!

理由は配当にかかる税金!

これから始める人は、投資信託がおすすめ!

関連記事

全世界株式オール・カントリーに投資するならETFと投資信託どっちが良い?

最後まで読んでいただいてありがとうございます。

是非とも経済的自由を掴みましょう!

下記バナーポチっとしてくれたら嬉しいです。

![]()

にほんブログ村

Twitter始めました

ブログの更新情報や時々の思いを呟きます!

是非フォローよろしくお願いします!

アラサーサラリーマンめだかぶのTwitter

これからもよろしくお願いします。

投資は自己責任で。

めだかぶ