本記事では、「アクティブファンドとして有名なひふみ投信、最近不調という話を聞くけどどうなの?」と疑問を抱くアラサーサラリーマンに向けて、

ひふみ投信は不調なのか?

という内容で記載していきます。

はじめに本日の結論から、

ひふみ投信は長期運用をコンセプトとしたアクティブファンド。

不調と噂される理由として、ここ3年のリターンがTOPIXを下回っているからだと思われます。

これは、米国株などの最近不調なセクターを組み込んでいるからだと考えられます。

資産額の増大により大型株への投資割合も増えましたが、同時に海外株式への投資も積極的で引き続き成長企業への長期投資を期待できそうです。

ひふみ投信の目利き力で、世界の成長企業を継続して見つけられると信じるなら、いまからの投資もアリだと思います。

ひふみ投信を資産形成応援団でお得に買うなら、ひふみ投信!

こちらの記事はYouTubeでも音声付きで解説しています。

始めに自己紹介させてください。

めだかぶと申します。エンジニアとして働くアラサーサラリーマンです。20代の内に資産1000万円を貯めることに成功し、40歳までにセミリタイアするためせっせと資産運用しています。(FP2級取得)

では、解説に入ります。

ひふみ投信とひふみプラスとは

ひふみ投信は日本を根っこから元気にするというコンセプトのもと2008年10月から開始され、日本の成長企業に投資するアクティブファンドです。

最近になって外国株も組み入れられるようになりましたが、基本的には日本がメインとなっています。

このファンド、どこの会社が運用しているかと言うと レオスキャピタルワークスです。

あの著名な藤野英人さんがCEOが勤める会社ですから聞いたことがある方も多いのではないでしょうか。

レオスキャピタルワークスは資本市場を通じて社会に貢献する ための長期運用を目標としている会社です。

短期の利益を求めるのではなく、長期的な視点を持って投資するべき会社を見極めているということですね。

昨今では、

アクティブファンドはインデックスファンドを劣後する

そういった定説が一般的になっています。

そんな今だからこそ長期的な視点でインデックスと戦っているひふみ投信とひふみプラスについて深掘りしていきます。

ひふみ投信とひふみプラスの違い

2つの大きな違いは、直販タイプかそうでないかです。

となります。

同じマザーファンドに投資してますので、構成銘柄やパフォーマンスは基本的には同じになります。

しかし、信託報酬が異なっていたり、買い付けを行う 証券会社もしくは銀行によっては買付手数料を取られてしまう可能性がありますので、その点でパフォーマンスが劣後する可能性があります。

ひふみ投信

買付手数料:0%

信託報酬 :1.078%(税込)

解約手数料:無

ひふみプラス

買付手数料:販売会社による

SBI証券や松井証券![]() なら0円

なら0円

信託報酬 (以下税込)

~500億円まで:1.078%

~1000億円 :0.968%

1000億円~ :0.858%

解約手数料:無

ということで購入する証券会社選びさえ間違えなければ、信託報酬の面から言えば、ひふみプラスの方が良いように感じます。

しかし、ひふみ投信を購入することの大きなメリットが1つあります。そこについて次の章でご説明していきます。

資産形成応援団で信託報酬の最大0.4%が帰ってくる

直販タイプのひふみ投信を購入するメリットの1つとして、資産形成応援団という制度があります。

この制度は、ひふみ投信のうち、長期保有したファンドにかかる信託報酬の一定分を、ひふみ投信の買い付けに充当してくれるというものになります。

具体的には、

5年以上保有した場合は0.2%

10年以上保有した場合には0.4%

をひふみ投信の買い付けに充当してくれる

ということになります。

つまり、10年以上保有すると、

信託報酬1.078%ー0.4%

で実質0.678%

で運用してもらえるということになります。

アクティブファンドとしては、圧倒的な低コストになりますので、今後長期的に投資したいと思っている方は、ひふみ投信を購入することをお勧めします。

ひふみ投信を資産形成応援団でお得に買うなら、ひふみ投信!

ただ、口座数が増えることによる手間を考えると、ひふみプラスでも良いかなと私個人としては思っています。

構成銘柄は?日本株がメイン

ひふみ投信がどんな銘柄に投資しているのか、構成銘柄を確認しておきましょう。

1位から10位まで確認しておきます

ソニーグループ

オリエンタルランド

東京海上HD

三菱UFJ FG

日本電信電話

味の素

インターネットイニシアティブ

GMOペイメントゲートウェイ

IHI

オリックス

一時に比べると知名度の高い企業が占める割合が増えました。

今は金利高の恩恵を受けやすい三菱UFJやオリックス、東京海上など金融セクターに力を入れているのかもしれませんね。

こういったインデックス指数と異なる割合で株式を保有できるのも、アクティブファンドの魅力の一つですね!

また、最近では外国株への投資比率も増えており、約8%ほどポートフォリオに含まれています。

日本株式 78.17%

海外株式 7.98%

現金 13.85%

※月間レポートより

国内の成長が見込める中小企業だけでなく、アメリカ、中国、フィリピン、香港の有望な企業も発掘してくれるという点でとても魅力的なファンドだと感じました。

普段サラリーマンをやっている個人投資家がアメリカ、中国、フィリピン、香港の中小成長銘柄を発掘することは難しいと思います。

こういったところが、コンセプトに共感するアクティブファンドに投資することの大きなメリットだと改めて思います。

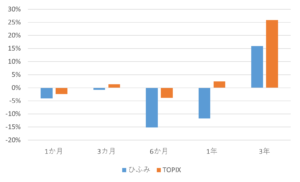

利回り、年間リターン

続いて、気になる利回りを確認していきましょう。

比較対象のため、TOPIXのリターンも併記しておきます。

ひふみ投信 TOPIX

1か月 -4.01% -2.40%

3カ月 -1% 1.35%

6か月 -15% -3.81%

1年 -11.70% 2.45%

3年 15.91% 25.95%

※データはひふみ投信運用報告書より

確かに、ここ3年間のリターンはTOPIXに負けていますね・・・

先に組み込み銘柄でもご説明しましたが、現在パフォーマンスが悪化している米国株を保有していたことが原因かもしれません。

こういったことがひふみ投信のリターンが不調といわれる所以かもしれません。

現金比率の調整がうまい

アクティブファンドが、インデックスファンドと異なる点として現金比率を調整するということがあります。

一般に、インデックスファンドというのは投資家から集めたお金を全て指数に連動するように運用します。

しかし、アクティブファンドの場合、株価が暴落しそうな気配を感じると現金比率を高め、ダメージを軽減する。

逆に、これから上昇局面だと判断した場合は、現金比率を下げ、株価上昇の恩恵を受けれるようにする。

そういった投資判断をしていきます。

もれなく、ひふみ投信も現金比率を調整し、昨年2月のコロナショックによる暴落を乗り切っています。

また、今年の1月~3月まで株式が軟調だったタイミングでも現金比率を高めていますね。

実際に確認してみます。

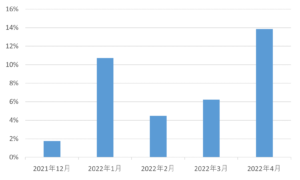

以下の図に、2021年12月から2022年4月までの各月の現金比率を示しています。

現金率

2021年12月 1.75%

2022年01月 10.72%

2022年02月 4.47%

2022年03月 6.23%

2022年04月 13.85%

※データはひふみ投信運用報告書より

どうでしょう?

12月時点では、1.75%だった現金比率が4月の暴落局面では14%近くまで高まってます。

アクティブファンドと言うと、攻めの運用のイメージがありますが、こういった対応により守りの運用もしてくれることがわかります。

この考え方については、私たちがポートフォリオを運用する際にも気を付けた方が良いですね。

藤野さんのYouTube番組を拝見した際に、2020年2月に異変を感じれた時の対応について語られていました。

まず、パンデミックの異変を感じたため、現金比率高めるために動き出します。

しかし、投資している対象が中小の銘柄が多いこともあり、巨額のマネーを投資するひふみ投信が売りをかけると、株価が暴落してしまいます。

そこで、静かにゆっくりと株を売却し、現金比率を高めたそうです。優秀なスタッフと良好なパートナーさんとの付き合いがあってこそなせる技ですね。

なぜ、不調といわれるのか?

では、なぜ不調と言われるのか?

私なりの考えを考察していきます。

私がひとつ原因だと思っているのは、

ポートフォリオに占める大型株の比率が増えてきている

ことです。

元々、ひふみ投信は中小の成長企業に投資することで、インデックス指数を大きくアウトパフォームしてきました。

しかし、有名になったことで純資産額が増え、運用しなければいけないお金の量も増えています。

そうなると、従来の中小企業への投資だけでは運用しきれず、大型株への投資が増えていきます。

大型株は一般に成長が鈍化する傾向や、多くの大衆の目にさらされるので株価が適正価格であることが多くなります。つまり、割安なバーゲン銘柄が少ないのです。

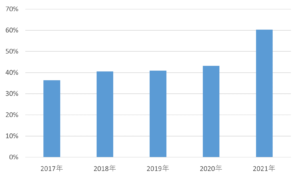

では、実際に2017年から2020年までの大型株の比率を見ていきましょう。

※時価総額3000億円以上を大型株としています。

大型株割合

2017年 36.40%

2018年 40.50%

2019年 41%

2020年 43.21%

2021年 60.3%

※データはひふみ投信運用報告書より

やはり、徐々に大型株の比率が高まっていることがわかります。

2021年末時点は半分を超えました。

しかし、最近ではアメリカ、中国、フィリピン、香港の銘柄も組み込み始めています。

2017年時点では米国株に3%だけだった外国株比率が、2020年では3ヶ国増え13%にまで増えています。

このように、日本だけでなく成長銘柄は世界中にあるわけですから、世界に目を向けて情報を収集し、ひふみ投信の目利き力で運用してくれるだろうと考えています。

不調の定義は難しいですが、これから先も世界に目を向けて成長銘柄を厳選してくれる思うなら、これからの投資もありだと思います。

ひふみ投信を資産形成応援団でお得に買うなら、ひふみ投信!

ひふみ投信のファンドを買うなら、SBI証券やネット証券老舗の松井証券がおすすめ!

投資は自己責任です。最終判断はご自身でお願いします。

では、まとめに入ります。

まとめ

ひふみ投信は長期運用をコンセプトとしたアクティブファンド。

不調と噂される理由として、ここ3年のリターンがTOPIXを下回っているからだと思われます。

これは、米国株などの最近不調なセクターを持っているからだと考えられます。

資産額の増大により大型株への投資割合も増えましたが、同時に海外株式への投資も積極的で引き続き成長企業への長期投資を期待できそうです。

ひふみ投信の目利き力で、世界の成長企業を継続して見つけられると信じるなら、いまからの投資もアリだと思います。

関連記事

ひふみ投信の世界株バージョン”ひふみワールド”についても解説しています!

ひふみワールドの評判はいかに?ひふみ投信、世界株にも通用するか考察!

アクティブファンドといえば、セゾン投信も有名ですね!

セゾン投信はめだかぶに長期投資を教えてくれた先生

インデックスファンドならこちらがおすすめです!

eMAXIS Slim全世界株式(オール・カントリー)でセミリタイアできるか?

最後まで読んでいただいてありがとうございます。

是非とも経済的自由を掴みましょう!

下記バナーポチっとしてくれたら嬉しいです。

![]()

にほんブログ村

Twitter始めました

ブログの更新情報や時々の思いを呟きます!

是非フォローよろしくお願いします!

アラサーサラリーマンめだかぶのTwitter

これからもよろしくお願いします。

投資は自己責任で。

めだかぶ